Unser Kunde Cartella erzählt.

Grußbotschaft unseres Eigentümers.

Die IKB unterstützt Bedürftige in deutschen Großstädten.

Jetzt Spender werden.

IKB und KfW

Wie unser Kunde die Verpackungsindustrie verändert.

Mit den Firmenbienen unterstützen wir regionale Artenvielfalt.

Die IKB spendet 10.000 Bäume.

IKB meets ESG

Gute Fragen zur ESG-Umsetzung.

IKB am Freitagmorgen

Nur wer mit der Zeit geht, wird 100 Jahre alt.

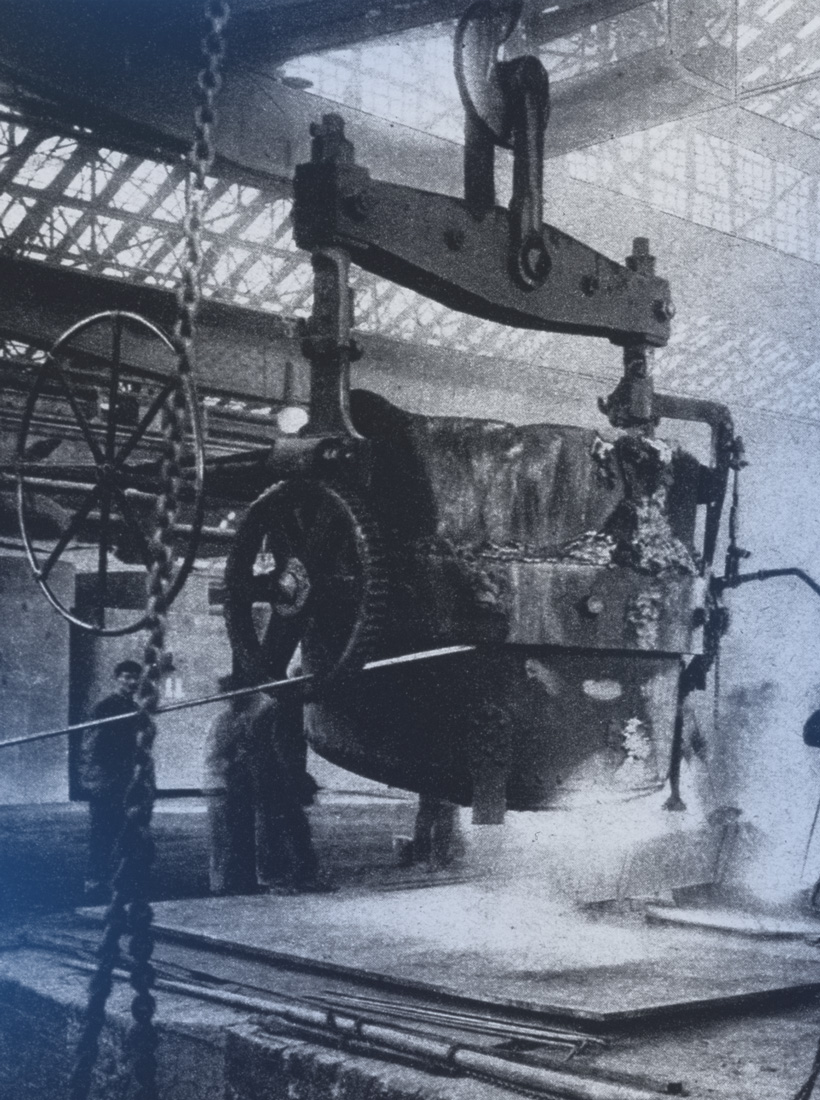

Als Folge des 1. Weltkrieges hatte Deutschland Reparationen zu leisten, die die Leistungsfähigkeit der deutschen Wirtschaft bei weitem überstiegen. Die jährlichen Zahlungen zur Tilgung dieser Schuld machten 1922 nicht weniger als 36 % der Staatsausgaben aus. Die Regierung setzte daher die Notenpressen kräftig in Gang. Folge hiervon war der Verfall der Währung.

Nach der Währungsreform, eingeleitet durch die Rentenbankverordnung vom 15. Oktober 1923, legte der amerikanische Politiker Charles G. Dawes im April 1924 einen Plan vor, der die Jahresreparationsleistungen so dosierte, dass ausreichender Spielraum für eine nachhaltige Erholung der Wirtschaft in Deutschland verblieb. So wurde die Höhe der Zahlungen ins Verhältnis zur Wirtschaftsleistung gesetzt. Für die Industrie bestand die Reparationsverpflichtung in der Verzinsung und Tilgung besonderer Industrieobligationen im Wert von 5 Mrd. Goldmark. Für deren Abwicklung wurde am 30. September in Berlin die Bank für deutsche Industrieobligationen (Bafio) gegründet.

Die Aufgabe der Bafio bestand zum einen in der Umsetzung der „Industriebelastung“: Die Unternehmen hatten mit ihren dinglichen Sicherheiten dafür einzustehen, dass eine pflichtgemäße Begleichung der von der privaten Wirtschaft zu leistenden Reparationszahlungen erfolgte. Die Bafio hatte sich damit als erste Bank in großem Stil mit grundpfandrechtlichen Voraussetzungen für eine langfristige Unternehmensfinanzierung zu befassen. Dies war, wie sich später zeigte, eine wichtige Vorübung für die Aufgaben im langfristigen Kreditgeschäft, die sie in den 30er Jahren aufnahm.

Die Ablösung des Dawes-Plans durch den Young-Plan im Jahr 1929 setzte der Tätigkeit der Bafio ein Ende. Die Industriebelastung wurde aufgehoben, die begebenen Obligationen kamen in den Reißwolf. Übrig blieb das nicht unbeträchtliche Kapital der Bafio.

Die Weltwirtschaftskrise führte Anfang der 30er Jahre auch in Deutschland zu einem Heer von Arbeitslosen sowie einem rückläufigen Bruttosozialprodukt und brachte insbesondere die hochverschuldeten ostdeutschen Landwirtschaftsbetriebe in eine existenzbedrohende Situation.

Während die Bafio ihrer Liquidation entgegensah, plädierte der Industrielle Dr. Paul Silverberg dafür, die Aufbringungsumlage in reduzierter Form weiter zu erheben, um unter Einschaltung der Bafio Konsolidierungsmaßnahmen für die überschuldeten ostdeutschen Landwirtschaftsbetriebe einzuleiten. Der Reichsverband der Deutschen Industrie schwenkte schließlich auf die Vorstellungen Silverbergs ein, wobei die Mittel zur Gewährung industrieller Kredite stärker in den Vordergrund rückten. Am 31. März 1931 traten das Osthilfegesetz und das Industriebankgesetz in Kraft. Damit war die Existenz der Bafio gesichert.

Ihre neuen Aufgaben waren die landwirtschaftliche Entschuldung im Osthilfegebiet sowie die Gewährung mittel- und langfristiger Kredite an insbesondere kleinere und mittlere gewerbliche Betriebe. Erstmals bot die Bafio also Firmen die Möglichkeit, langfristige Bankkredite zur Investitionsfinanzierung einzusetzen.

Die IKB profitierte von der weltweiten Erholung nach der von den USA ausgegangenen globalen Depression. So erhöhte sich ab 1933 der Anteil der Industriebetriebe und das Volumen der Kreditzusagen deutlich, was auf die Konjunkturerholung und vor allem die steigende Industrieproduktion zurückzuführen war.

Ende 1932 und im Verlauf des Jahres 1933 eröffnete die Bank Vertretungen u. a. in Köln, Mannheim, München, Weimar, Hannover und Frankfurt a. M.

Ab 1938 wurde die Bank in eines der dunkelsten Kapitel der deutschen Unternehmensgeschichte hineingezogen: das Hinausdrängen jüdischer Firmeneigentümer und leitender Angestellter. Dies beinhaltete auch, dass die Bank, ebenso wie andere Institute, „Kredite für die Arisierung“ vergab und sich an Übernahmen von alteingesessenen jüdischen Unternehmen beteiligte. So war die Bank u. a. Teil eines Übernahmekonsortiums für das Bankhaus Warburg.

Die Bafio hatte – dem Grundgedanken des Industriebankgesetzes folgend – eine Lücke im deutschen Kreditsystem geschlossen und war damit zugleich der Pionier in der Entwicklung des langfristigen Kredits für Unternehmen. Die enge Verbindung der IKB zum deutschen Mittelstand, für den sich der langfristige Kredit zur tragenden Säule der Unternehmensfinanzierung entwickelt hat, hat hier seine Wurzeln.

Von 1939 bis 1943 wurde das Kreditgeschäft stark ausgeweitet. Der Fokus lag nicht nur auf kriegswirtschaftlich wichtigen Investitionen, sondern auch auf einer Ausweitung des normalen gewerblichen Geschäfts. Der Bestand an langfristigen Gewerbekrediten ist in den Kriegsjahren um fast 10 % gestiegen.

Die Industriebank durfte ihre Tätigkeit nicht mehr in Berlin ausüben. Alle Überlegungen liefen daher auf eine Neugründung in Westdeutschland hinaus.

Am 9. Dezember 1948 beschloss eine Industriellenversammlung in der Frankfurter Handelskammer, eine „Selbsthilfeorganisation der Industrie“ zu gründen. Die neue Industriebank sollte eine wichtige Rolle bei der Weiterleitung staatlicher Mittel an gewerbliche Kreditnehmer spielen und die öffentlichen Mittel durch die Emission eigener Schuldverschreibungen aufstocken.

Am 29. März 1949 wurde die Industriekreditbank AG (IKB) in Düsseldorf gegründet. Anfangs konnte die Bank Mittelzuweisungen für die mittelständischen Kunden ausschließlich über die Kreditanstalt für Wiederaufbau (KfW) bei den Planungsbehörden beantragen.

Erst Mitte der 50er Jahre bot sich die Möglichkeit, die Kreditvergabe auf eine breitere Refinanzierungsbasis zu stellen. Die Industriekreditbank schaltete sich hierfür in die Gewährung von Industriehilfen ein. Unternehmen der gewerblichen Wirtschaft hatten in Form einer gewinnabhängigen Umlage einen Betrag von insgesamt 1 Mrd. DM aufzubringen, der für vordringliche Investitionen in Kohlebergbau, Energie- und Wasserwirtschaft, eisenschaffende Industrie und Waggonbau eingesetzt werden sollte. 1953 erwarb die alte Deutsche Industriebank einen Mehrheitsanteil an der IKB.

Die Entwicklung war durch den kontinuierlichen Aufbau des Kreditengagements gekennzeichnet. Mitte der 60er Jahre verhalf das Berlinhilfegesetz zu neuem Schwung und die Industriebank wurde Annahmestelle für sogenannte Berlindarlehen: Dies war die Basis für ein lebhaftes Langfristkreditgeschäft in Westberlin.

Die Verbindungen der Industriekreditbank zur Deutschen Industriebank waren von Beginn an eng gewesen. Im Jahr 1974 wurde dann die rechtliche Vereinigung von IKB und Deutscher Industriebank zur Industriekreditbank AG – Deutsche Industriebank vollzogen, die „Stiftung zur Förderung der Forschung für die gewerbliche Wirtschaft“ (Stiftung Industrieforschung) löste die bisherigen Treuhandaktionäre ab. Als Äquivalent für die Übertragung des Industriebank-Vermögens erhielt die Stiftung Aktien im Wert von nominal 31,2 Mio. DM. Die Stiftung Industrieforschung verwendete die ihr zufließenden Dividenden zur Finanzierung von Forschungsvorhaben, deren Ergebnisse kleineren und mittleren Unternehmen zugutekamen.

Die Fusion markierte den Beginn einer Phase, in der sich das Geschäftsvolumen der Bank kräftig ausweitete. Auch entfiel ein immer größerer Anteil der Kreditauszahlungen auf das Dienstleistungsgewerbe. Zudem gewannen öffentliche Kreditmittel bei der Finanzierung an Bedeutung. Zunehmende Konkurrenz seitens der Kreditinstitute und die wachsende Nachfrage der Unternehmen nach individuellen Finanzierungen veranlassten die IKB in diesen Jahren, ihre Angebotspalette zu erweitern. So kam es z. B. zu der Gründung der IKB Leasing GmbH im Jahr 1972 und der IKB Immobilien Leasing GmbH 1972/73.

Das aufkommende Interesse der Firmenkunden an langfristigen Exportfinanzierungen war Startschuss zu vielfältigen IKB-Aktivitäten bei internationalen Finanzierungen. 1987 erfolgte die Gründung der IKB Beteiligungsgesellschaft mbH.

Schon kurze Zeit nach der deutschen Wiedervereinigung eröffnete die Bank eine Repräsentanz in Leipzig, um den südlichen Teil der ehemaligen DDR vor Ort betreuen zu können; für den nördlichen Teil wurde die schon bestehende Niederlassung Berlin zuständig. Die geografische Ausweitung schlug sich deutlich in den Geschäftszahlen der IKB nieder. Die Bilanzsumme stieg innerhalb von nur drei Jahren um fast 50%. Das überaus lebhafte Wachstum stellte die Bank allerdings vor die Notwendigkeit, ihre Eigenkapitalbasis erheblich zu stärken.

1991 firmierte die Bank um in „IKB Deutsche Industriebank AG“. Die IKB richtete ihren Blick nun vermehrt über die deutschen Grenzen hinaus. Der Geschäftsbereich „Internationale Finanzierung“ erweiterte sein Tätigkeitsfeld um die Finanzierung von Investitionen mittelständischer Unternehmen im Ausland. Sichtbar wurde dies vor allem durch die Errichtung ausländischer Standorte. Bereits 1987 hatte die IKB eine Repräsentanz in Hongkong gegründet. Niederlassungen in Paris und London folgten in den Jahren 1995 und 1997.

Eine Kooperation mit der „Credit National“ (heute „Natixis“) begann im April 1992. Im Mai 1993 vereinbarte die Bank eine enge Zusammenarbeit mit der BHF-Bank (heute ODDO BHF), die sich zu 10% an der IKB beteiligte – ein Anteil, den später die heutige Allianz SE übernahm.

Fortschreitende Globalisierung, die zunehmende Dynamik des technologischen Wandels und gravierende Strukturveränderungen in einigen Branchen stellten grundlegend neue Anforderungen an langfristige Finanzierungen. Die IKB reagierte durch die Neuaufstellung ihrer Aktivitäten in 5 Geschäftsfeldern: Unternehmensfinanzierung, Immobilienfinanzierung, Strukturierte Finanzierung, Eigenkapitalfinanzierung sowie Treasury und Finanzprodukte.

Im November 2001 wurde die staatliche KfW, die bereits seit Jahren unter anderem als Refinanzierer von Mittelstandskrediten, aber auch bei der Verbriefung von Kreditrisiken mit der IKB zusammenarbeitete, durch Übernahme der IKB-Anteile der Allianz und der Münchener Rückversicherungs-Gesellschaft mit 34,1 % zum größten Anteilseigner der IKB. Rund 12 % der Aktien hielt zu diesem Zeitpunkt die Stiftung Industrieforschung, rund 50 % befanden sich in Streubesitz. Die strategische Partnerschaft mit der KfW stärkte die Rolle der IKB als führender Langfristfinanzierer des deutschen Mittelstands.

Das Geschäftsfeld Financial Risk Management baute die Bank seit 2000 systematisch aus. Die IKB nutzte vermehrt Verbriefungen sowie Zins- und Währungsabsicherungen, um ihr eigenes Risiko sowie die Risiken ihrer Kunden zu steuern. Auch konnte sie über außerbilanzielle Zweckgesellschaften die Kreditrisiken aus ihrer Bilanz ausgliedern. Das freigesetzte Eigenkapital floss in neue Mittelstandskredite, aber auch in Portfolioinvestments der Bank. Im März 2007 verwaltete die Zweckgesellschaft Rhineland Funding Investments im Wert von 12,7 Mrd. Euro.

Die IKB-Zweckgesellschaft Rhineland Funding hatte unter anderem in verbriefte Hypothekendarlehen aus den USA investiert. Diese verloren deutlich an Wert, da viele Hausbesitzer ihre Kredite im Schatten eines sich abkühlenden US-Immobilienmarktes und steigender US-Zinsen nicht mehr bedienen konnten. Dadurch war eine effiziente Refinanzierung solcher Papiere im US-Geldmarkt nicht mehr gegeben. Zusammen mit eskalierenden Bewertungsverlusten hatte das eine Bankenkrise globalen Ausmaßes zur Folge. In einer konzertierten Aktion übernahm Ende Juli 2007 die KfW als größter Anteilseigner der IKB die Verantwortung für die Refinanzierung von Rhineland Funding. Zusammen mit dem deutschen Bankenverband sicherte sie damit die Zukunft der IKB.

Im November übernahm der amerikanische Finanzinvestor Lone Star die Anteile der KfW an der IKB. Aufgrund von Auflagen der Bankenaufsicht im Zusammenhang mit der Rettung der Bank musste die IKB ihre Bilanzsumme verringern, Beteiligungen veräußern, ihre internationalen Niederlassungen schließen und die Immobilienfinanzierung zwischenzeitlich aufgeben. Im Fokus stand eine Rückbesinnung auf das Kerngeschäft der IKB als langfristiger Finanzierer des deutschen Mittelstands.

Auch Privatpersonen können nun ein Konto bei der IKB eröffnen und Geldanlagen tätigen. Ziel ist es, die Finanzierung der Bank breiter aufzustellen und die Abhängigkeit vom Kapitalmarkt zu reduzieren. Über die Jahre hat die Bank ihr Online-Banking kontinuierlich ausgebaut. Das IKB-Privatkundengeschäft ist inzwischen eine wichtige Säule in der Finanzierung der Bank und refinanziert ihr Kreditgeschäft mit dem deutschen Mittelstand.

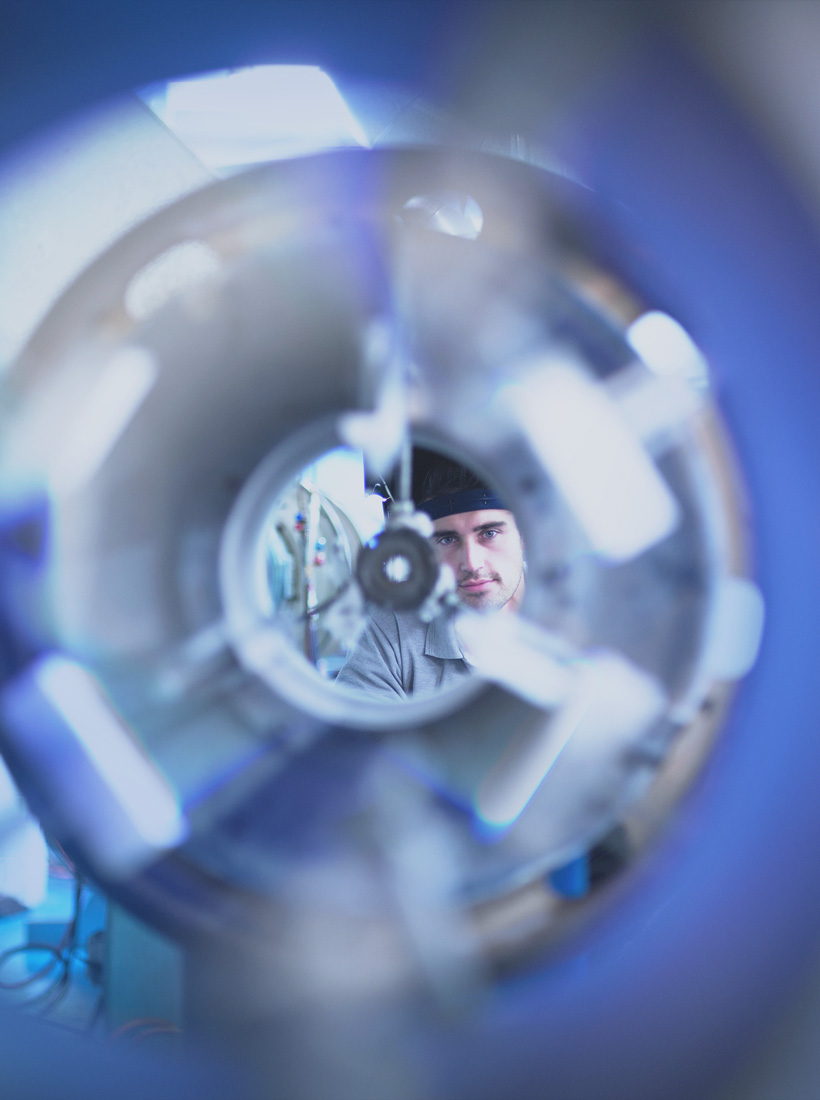

Um die Bank nachhaltig gut aufzustellen und ihre Wettbewerbsfähigkeit zu steigern, wurden in den 2010er Jahren mehrere Initiativen zur Effizienzsteigerung umgesetzt. Im Fokus stehen die Verschlankung der Prozesse und die zunehmende Nutzung von digitaler Technologie.

Die Fokussierung der IKB auf ihr deutsches Kerngeschäft hatte die Schießung der Auslandsstandorte zur Folge. Das Büro in New York wurde im März 2013 geschlossen.

Die IKB verkauft ihre Leasing Tochtergesellschaft, um weitere Komplexität aus dem operativen Geschäft zu entnehmen.

Das zusammen mit Hypoport gegründete Joint Venture fundingport hat eine Finanzierungsplattform für Unternehmenskunden entwickelt und überträgt die Matching-Idee und die Standardisierung von den privaten Immobilienfinanzierungsplattformen auf das Firmenkundengeschäft. Der IKB Finanzierungsmarktplatz als wichtigster Vertriebskanal der Plattform vermittelt Unternehmen Kredite von passenden Bankpartnern. Der IKB Finanzierungsmarktplatz ist damit in Deutschland der bisher einzige Plattformanbieter für Unternehmensfinanzierungen mit Banklizenz.

Während der Corona-Pandemie hat die Bank ein New-Work-Konzept umgesetzt. Dazu gehören flexible Arbeitszeiten im Homeoffice oder im Open Space der IKB und das entsprechende technische Equipment. Das sorgt für breite Zustimmung in der Belegschaft, gerade auch bei jüngeren Mitarbeitenden, welche die IKB über ihre Ausbildungsoffensive als dual Studierende oder Trainees gewonnen hat.

Über die Jahre hat die Bank zielstrebig an ihrer Effizienz gearbeitet. Mehrere Initiativen zur Kostensenkung hatten eine deutliche Reduktion im Cost/Income Ratio zur Folge. Per 31. März 2020 lag dieses bei 65 %, was im Vergleich zu anderen deutschen Banken ein hervorragender Wert darstellt.

Bei der Transformation der deutschen Wirtschaft hin zu einem nachhaltigen Industriestandort spielen staatliche Förderprogramme – insbesondere der KfW – eine tragende Rolle. Als erfahrener Fördermittelberater unterstützt die IKB ihre mittelständischen Kunden bei der Finanzierung neuer Technologien. Damit fördert die IKB den deutschen Mittelstand auf seinem Weg zur CO2-Neutralität und bei der Verwirklichung seiner ESG-Ziele. Dazu hat die Bank ein Sustainable Finance Framework aufgesetzt, das entsprechende Finanzierungen zertifiziert. Auch die Bank selbst optimiert ihre Prozesse unter Nachhaltigkeitskriterien.